Todavía no queda claro la fuente de los recursos para el pago a la empresa española. Tampoco el papel del Fonadin, que depende de Banobras en la operación de adquisición de los activos de generación de energía eléctrica.

Los recursos disponibles del Fondo Nacional de Infraestructura (Fonadin) son insuficientes para financiar la adquisición de las 13 plantas generadoras de energía eléctrica de Iberdrola, valuadas por cerca de 6,000 millones de dólares, por lo que se requerirán otras alternativas de financiamiento para completar la transacción, entre ellas, recurrir a la Bolsa de valores o buscar créditos entre inversionistas privados.

Especialistas comentaron que el Fonadin apenas cuenta con la mitad de los recursos que implica la operación, ya que reportó a diciembre de 2022 alrededor de 57,000 millones de pesos (unos 3,134 millones de dólares con el tipo de cambio del cierre de mercado de este martes 11 de abril).

La semana pasada se anunció que Mexico Infrastructure Partners (MIP), un administrador de activos de infraestructura y energía en México, adquirirá plantas generadoras de energía eléctrica a Iberdrola y Fonadin otorgará financiamiento para realizar la operación.

“El Fonadin tiene cerca de 3,000 millones de dólares y lo más probable es que no use todos esos recursos para realizar esta operación. El resto tiene que ser puesto por MIP que puede salir al mercado a contratar deuda para completar los aproximadamente 6,000 millones de dólares de la compra. Pero es una incertidumbre porque no se sabe el instrumento que estarían utilizando”, consideró Erick Salas, vicepresidente de Desarrollo de Negocios para México y Centroamérica de Rystad Energy.

Víctor Gómez, profesor de Economía en el Instituto Tecnológico Autónomo de México (ITAM), comentó que Fonadin puede otorgar el financiamiento con recursos propios, pero también con la emisión de deuda vía el Banco Nacional de Obras y Servicios Públicos (Banobras) o utilizar los diferentes activos financieros a su favor para incrementar su liquidez y poder fondear la operación.

“Las opciones que tiene es muy amplia y como no tenemos mayor información, la pregunta clave desde el punto de vista fiscal es ¿Qué estrategia de financiamiento está utilizando Fonadin para otorgarle los recursos suficientes a MIP para realizar la compra de los activos?”, cuestionó el catedrático.

Para Carlos Ramírez, codirector de Integralia, difícilmente el gobierno federal dejará sin fondos al Fonadin porque hay algunas obligaciones o proyectos que es probable que estén en marcha para los cuales se van a requerir de esos recursos, por lo que quizá opten por otros mecanismos viables de fondeo.

Reiteró que si bien, la participación del sector público para fondear esta operación es fundamental, también es relevante el rol de MIP para buscar recursos de otras fuentes de financiamiento, como lo es el mercado público.

La cantidad de recursos no es imposible de conseguir, ya sea con recursos privados o públicos a través de levantamiento de capital en el mercado, o a través de Banobras (con la emisión de deuda). Hay opciones entre la banca privada y aquí entra también el rol del MIP”, puntualizó Ramírez.

Emisor activo

El directivo dijo que, por cuestiones de tiempo, el financiamiento vía banca privada es la que está más al alcance de esta operación, ya que estructurar una emisión de capital, ya sea con Cerpis, CKD o Fibras E, toma meses y requiere de las autorizaciones correspondientes.

“MIP puede levantar dinero privado, pero también el gobierno le puede dar un empujón a través de Nafin o Banobras, pero todo es mera especulación… Para firmar una carta de intención con esas características claramente se tienen perfilados quiénes son los potenciales inversionistas”, recalcó.

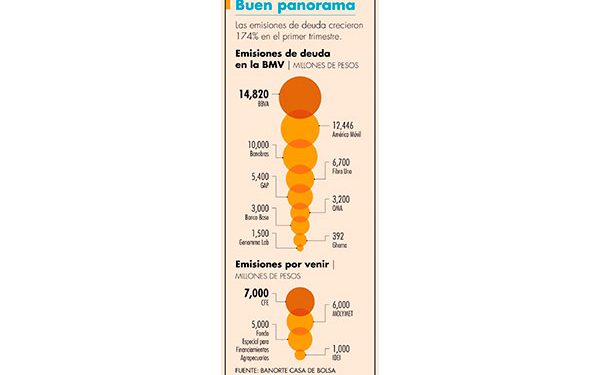

Mexico Infrastructure Partners lo ha hecho en el pasado. Ha sido un emisor activo de capital en la Bolsa Mexicana de Valores (BMV) desde el 2014, cuando colocó su primer Certificado de Capital de Desarrollo (CKD) y ha realizado cuatro emisiones hasta el 2020.

Además, ha levantado recursos del público inversionista con dos ofertas de Certificados de Proyectos de Inversión (Cerpis), así como dos Fibras E -instrumentos enfocados a inversiones en energía e infraestructura-. El último lo emitió en marzo de este año.

Los recursos captados con estas figuras han sido destinados para financiar proyectos de infraestructura carretera, de agua y social (cárceles), entre otros.

Sobre una colocación de bonos en el mercado público, Erick Salas dijo que puede ser atractiva si el emisor es una dependencia gubernamental porque tendría el respaldo del gobierno, aunque sería una carga para el erario.

Acerca del papel de la CFE, Gonzalo Monroy, director general de la consultoría GMEC, dijo que si bien, las plantas generadoras de energía eléctrica no serán de su propiedad asumirá la responsabilidad de los costos por su operación, mantenimiento y modernización, lo cual puede “mermar” parte de sus recursos.

Subrayó que es probable que se establezca una estructura para que MIP pague a CFE una cuota por la operación, pero hasta ahora se desconoce a cuánto ascenderá la retribución.

“La eficiencia en la operación de las plantas por parte de la CFE es la garantía de pago”, recalcó el vicepresidente de Desarrollo de Negocios para México y Centroamérica de Rystad Energy.

Finalmente, los especialistas coincidieron en que la adquisición de las plantas debería ser rentable para que cuente con inversión pública y privada.

Apoyo del Fonadin

¿Qué pasó?

La española Iberdrola firmó, el pasado 4 de abril, un acuerdo con Mexico Infrastructure Partners (MIP), un administrador de activos en energía e infraestructura, para venderle 8,539 megavatios (MW) de capacidad instalada de ciclo combinado y 103 MW de energía eólica en el país, en una operación estimada en cerca de 6,000 millones de dólares.

El 87% de la capacidad instalada en el acuerdo opera en México bajo la figura de Productor Independiente de Energía (PIE). Bajo ese esquema venden su energía a la estatal Comisión Federal de Electricidad (CFE).

En concreto, serán ciclos combinados de gas, que operan bajo régimen de Productores Independientes de Energía contratados con la CFE en Monterrey I y II, Altamira III y IV, Altamira V, Escobedo, La Laguna, Tamazunchale I, Baja California, Topolobampo II y Topolobampo III, junto con el activo eólico La Venta III, que suponen un 87% del total de la capacidad instalada a desinvertir y los ciclos combinados de gas privados de Monterrey III y IV, Tamazunchale II y Enertek.

La transacción está sujeta al acuerdo y a la firma de los contratos definitivos por las partes, así como a la obtención de las aprobaciones regulatorias necesarias y al cumplimiento de determinadas condiciones habituales en este tipo de operaciones, aclaró.

La operación cuenta con el apoyo financiero del Fondo Nacional de Infraestructura de México (Fonadin) y otras entidades financieras públicas vinculadas al gobierno de México. (Con información de agencias)

judith.santiago@eleconomista.mx