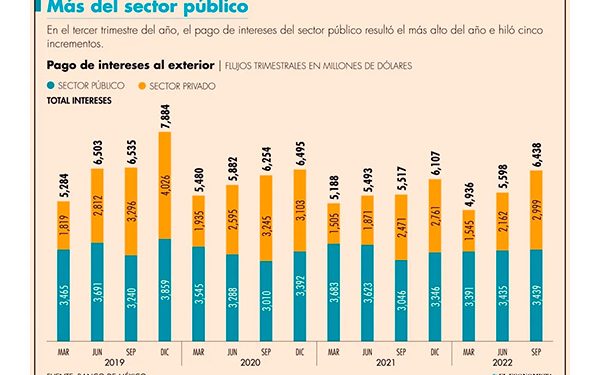

Banxico señala que 3,439 millones de dólares fueron erogados por el gobierno, empresas, paraestatales y públicas, así como gobiernos estatales y municipales.

En el tercer trimestre del año, emisores públicos y privados realizaron transferencias por 6,438 millones de dólares para el pago de intereses de deuda en moneda extranjera, informó Banco de México.

El pago de los réditos de emisores del sector público del periodo julio a septiembre resultó el más alto de los tres trimestres que lleva el año y completó un cuarto incremento trimestral consecutivo.

Analistas de la calificadora Moody´s advirtieron que la relación de pagos de interés e ingresos de México está incrementándose por encima de la media que gestionan los países pares de calificación. De hecho, estiman que para México esta relación aumentará 13% en este año que es casi el doble de la media prevista para los países que tienen una calificación similar a la de México en la agencia, que es 7 por ciento.

Economistas del Instituto de Finanzas Internacionales (IIF) detallan que el pago de intereses es la mayor fuente de riesgo para la estabilidad financiera y social de los países y está relacionada con la tendencia alcista de las tasas a nivel mundial, particularmente las de Estados Unidos.

De acuerdo con la información de Banxico, 53% de estos recursos fueron desembolsados por emisores del sector público.

Es decir, en el periodo de julio a septiembre, 3,439 millones de dólares que salieron del país para pagar intereses de deuda fueron erogados por el gobierno, empresas, paraestatales y públicas como Petróleos Mexicanos (Pemex) y la Comisión Federal de Electricidad (CFE); el Banco de México y el Instituto para la Protección al Ahorro Bancario (IPAB) así como gobiernos estatales y municipales.

Estrategas del IIF, liderados por Sonja Gibbs, alertaron recientemente que el servicio de la deuda será una presión importante en las cuentas públicas de los países y en la eventualidad de un rápido incremento de las tasas mundiales, se puede debilitar la dinámica financiera de los emisores.

Analistas de la calificadora Moody´s también han alertado que el pago de intereses de México debilita su posición fiscal.

La información de Banco de México muestra que en lo que va del año, esto es desde el primer trimestre del 2022 al tercero, el pago acumulado para el servicio de la deuda del gobierno ascendió a 10,264.90 millones de dólares.

Intereses por deuda privada también aceleran

El resto de los recursos documentados por Banco de México como pago de intereses por deuda en el tercer trimestre, correspondiente a 2,999 millones de dólares, fueron transferidos por emisores del sector privado.

De hecho, la información del banco central muestra que éste fue el desembolso trimestral más alto para este tipo de emisores en siete trimestres, incorpora un séptimo incremento trimestral consecutivo y representa un incremento de 21% respecto del desembolsado en el mismo periodo del año anterior.

En los nueve meses del año reportados por Banxico, los emisores del sector privado han transferido al exterior el pago de 6,706 millones de dólares para el servicio de su deuda, una cantidad que supera 5,846 millones de dólares que desembolsaron en el mismo periodo del año anterior por este mismo concepto.

El Fondo Monetarios Internacional (FMI) advirtió, desde abril, que el incremento sin precedentes de la deuda privada puede desacelerar la recuperación económica.

Identificaron entre las empresas vulnerables las que están localizadas en el sector de servicios de contacto personal intensivo que tendieron a endeudarse para sobrevivir a la caída de ingresos causados por la pandemia.

Riesgo de liquidez

Un análisis desarrollado por la calificadora Moody´s advierte que a medida que surte efecto el impacto de tasas de interés más altas en un contexto de desaceleración económica, se generan más riesgos de liquidez para emisores públicos y privados.

En un episodio de incertidumbre por la trayectoria de la inflación, la volatilidad se puede convertir en una constante que exige un mayor endurecimiento de la política monetaria, lo que desencadenaría mayor aversión al riesgo. Este entorno reducirá las entradas financieras netas y aumentará el costo de financiamiento.

No obstante, los expertos de Moody´s consideran que la estrecha relación de México con Estados Unidos puede facilitar el acceso al mercado.