Si el tiempo sigue siendo suave este invierno, como en los dos anteriores, la EIA espera un equilibrio relativamente estable entre la oferta y la demanda mundiales

Los dos últimos inviernos en el hemisferio norte han sido excepcionalmente suaves, manteniendo los mercados mundiales de gas natural bien abastecidos y equilibrados a precios relativamente bajos. Los precios del gas natural y del gas natural licuado (GNL) en Europa y Asia son ligeramente superiores a los del año pasado. Si el tiempo sigue siendo suave este invierno, como en los dos anteriores, la Oficina de Información Energética de EEUU (EIA) espera un equilibrio relativamente estable entre la oferta y la demanda mundiales, con precios similares a los de los dos inviernos anteriores. Pero si Europa y Asia experimentan este invierno temperaturas más frías que en los dos últimos años o se materializan otros riesgos operativos y de mercado, los equilibrios mundiales de oferta y demanda podrían tensarse, provocando un aumento de los precios del gas natural y posibles picos de precios.

Factores que desequilibran el mercado

Varios factores podrían afectar a los equilibrios mundiales de gas natural este invierno:

Crecimiento de la oferta de GNL. Prevemos un aumento limitado de la capacidad de GNL este invierno, sobre todo en Estados Unidos.

Cambios en los flujos de gasoductos. Europa podría recibir menos gas natural por gasoducto si no se renueva el contrato de tránsito de gas natural entre Rusia y Ucrania, que expira a finales de 2024.

Problemas operativos. Podría haber retrasos en la puesta en marcha de nuevos proyectos, problemas con la disponibilidad de materias primas de gas natural para la exportación, interrupciones imprevistas en las instalaciones de exportación de GNL y acontecimientos geopolíticos que podrían alterar los flujos comerciales de GNL, reduciendo potencialmente el suministro disponible.

Temperaturas por debajo de lo normal. Podría producirse un invierno frío con temperaturas inferiores a las normales en una o más regiones del hemisferio norte cuando El Niño cambie a La Niña este año. Este cambio en los patrones climáticos podría aumentar la demanda de gas natural, creando una competencia por el suministro de GNL al contado entre Europa y Asia. Un clima más frío en Estados Unidos podría reducir los inventarios de almacenamiento y aumentar los precios internos del Henry Hub, lo que afectaría a los precios de exportación de GNL desde Estados Unidos. Otros mercados de importación de GNL, como Brasil y Egipto, también podrían aumentar la demanda de GNL, intensificando la competencia por el GNL al contado entre regiones, lo que tensaría aún más los equilibrios.

Generación de electricidad. Las cuestiones relacionadas con el suministro de electricidad podrían afectar a la demanda de GNL como fuente de combustible para la generación de electricidad, como la disponibilidad de energía nuclear y su reanudación en Europa y Asia, la producción de energía renovable y la disponibilidad de combustible y los costes para las centrales eléctricas, que afectan a la economía de despacho.

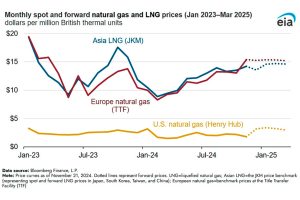

En 2024, los precios de los futuros del GNL siguieron bajando y se mantuvieron en niveles inferiores a los de 2022 y 2023. Este año, los precios mundiales del gas natural en los puntos de referencia clave en Asia Oriental (JKM) y en Europa en la Facilidad de Transferencia de Títulos (TTF) disminuyeron más de un 50% en comparación con 2022 y más de un 20% en comparación con 2023, según datos de Bloomberg Finance, L.P.

En lo que va de año (enero-octubre), los precios del JKM en Asia Oriental se situaron en una media de 11,47 $ por millón de unidades térmicas británicas (MMBtu), y los del TTF en Europa en una media de 10,37 $/MMBtu. Los precios del gas natural han seguido bajando este año, principalmente en respuesta a las elevadas existencias en Europa, el menor consumo de gas natural y la relativa estabilidad de los suministros mundiales de gas natural. Los precios a plazo actuales en TTF y JKM para el próximo invierno rondan los 15 $/MMBtu de media.

Capacidad de crecimiento liomitada

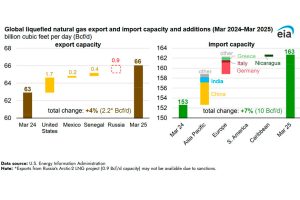

Esperamos que la capacidad de GNL se incremente de forma limitada este invierno. La mayoría de los nuevos proyectos de exportación de GNL se encuentran en Estados Unidos, entre ellos el primero de los siete trenes intermedios de la fase 3 de Corpus Christi LNG (una ampliación de la actual instalación de Corpus Christi LNG), la fase 1 de Plaquemines LNG (que consta de 18 trenes intermedios) y la capacidad adicional de Freeport LNG lograda gracias a la optimización de la ingeniería y las operaciones. La capacidad nominal combinada de estos proyectos estadounidenses de exportación de GNL es de 1.700 millones de pies cúbicos al día (Bcf/d). Sin embargo, durante la fase inicial de puesta en marcha, los nuevos proyectos de exportación de GNL operan por debajo de la capacidad nominal y necesitan varios meses para alcanzar la plena producción.

Otros mercados también están añadiendo capacidad de exportación de GNL. En México, una nueva instalación de exportación de GNL en la costa este -Rast LNG Altamira- embarcó su primer cargamento en agosto de 2024 y alcanzó su plena capacidad de producción en octubre. Un nuevo proyecto de exportación de GNL frente a las costas de Senegal y Mauritania está en vías de iniciar la producción de GNL a finales de 2024. Después de enviar varios cargamentos, la instalación rusa de exportación de GNL Arctic-2 cerró en octubre debido principalmente a las sanciones y es posible que no produzca GNL durante el próximo invierno.

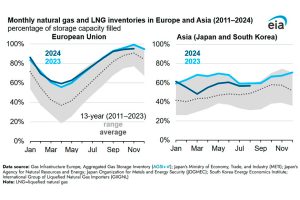

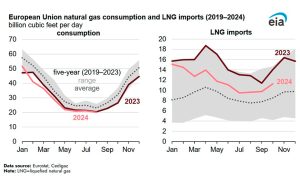

Durante los dos últimos inviernos, 2022-23 y 2023-24, el clima excepcionalmente suave redujo la demanda de calefacción tanto en Europa como en Asia. Tanto en 2023 como en 2024, Europa terminó la temporada invernal de calefacción con inventarios de almacenamiento récord. En 2024, la Unión Europea (UE) prorrogó hasta marzo de 2025 las medidas coordinadas de reducción de la demanda, destinadas a reducir el consumo de gas natural en al menos un 15% anual respecto a la media de los cinco años anteriores (del 1 de abril de 2017 al 31 de marzo de 2022). Desde que se aplicaron estas políticas a partir de 2022, el consumo de gas natural en la UE disminuyó más de un 15% tanto en 2023 como en 2024 en comparación con la media quinquenal (2017-22).

En Asia, un descenso en las importaciones de GNL de Japón el pasado invierno se vio más que compensado por el aumento de las importaciones de GNL en China tras la recuperación económica de China después de la crisis. Las importaciones de GNL de Corea del Sur se mantuvieron relativamente planas en los últimos inviernos desde 2020.

Los inventarios de almacenamiento de gas natural en Europa están casi llenos de cara al invierno 2024-25, mientras que el aumento de las importaciones de GNL en Asia en medio de temperaturas suaves en septiembre y octubre puede indicar una rápida reposición de los inventarios. A 31 de octubre de 2024, los inventarios de gas natural en la UE estaban llenos en un 95%. Desde que la UE promulgó políticas que exigen a los operadores de almacenamiento maximizar las inyecciones de almacenamiento durante la temporada de rellenado, los inventarios de almacenamiento de gas natural de la UE han estado llenos antes de la temporada de calefacción de invierno tanto en 2023 como en 2024.

La capacidad de almacenamiento limitada de Asia

La capacidad de almacenamiento en Asia Oriental se limita principalmente a tanques criogénicos de almacenamiento en superficie situados junto a terminales de importación (regasificación) de GNL, y ayuda a satisfacer los picos estacionales de demanda. Los inventarios de GNL en Japón y Corea del Sur eran relativamente bajos al final de la pasada temporada de calefacción invernal, pero se mantuvieron cerca de los niveles máximos de 2023 en los meses siguientes. En China, donde la capacidad de almacenamiento de gas natural puede satisfacer alrededor del 12% del consumo anual de gas natural del país, las importaciones récord de GNL de agosto a octubre de 2024 pueden indicar una fuerte recarga de los inventarios de almacenamiento de cara al invierno. En Estados Unidos -el mayor exportador mundial de GNL- los inventarios de almacenamiento se acercaban a los volúmenes máximos a 8 de noviembre, superando en un 3% los inventarios del año pasado.

Eia 3

Las exportaciones estadounidenses de GNL seguirán contribuyendo a equilibrar los mercados mundiales de gas natural este invierno. Estados Unidos se convirtió en el mayor exportador mundial de GNL en 2023 y será el proveedor clave de los mercados mundiales de GNL. En sus Perspectivas Energéticas a Corto Plazo de noviembre de 2024, la EIA pronostica que las exportaciones de GNL de EEUU promediarán 13,7 Bcf/d en el invierno 2024-25, un 8% (1,0 Bcf/d) más que en el invierno anterior a medida que los proyectos nuevos y ampliados entren en funcionamiento en los próximos meses. Los posibles retrasos en la puesta en marcha de los proyectos u otros problemas técnicos pueden afectar a nuestras previsiones.

Un invierno más frío podría dar lugar a una elevada demanda de almacenamiento y a una reducción de las existencias en Estados Unidos, lo que incrementaría los precios internos del Henry Hub, lo que a su vez afectaría a los precios de exportación del GNL estadounidense. Los problemas operativos, como el mantenimiento imprevisto o la paralización de la producción, podrían afectar tanto a los volúmenes como a los precios de exportación de las instalaciones de GNL estadounidenses y elevar los precios internacionales del GNL.

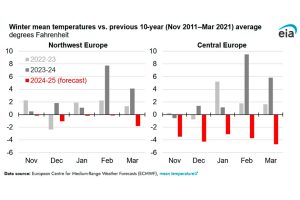

Una o más regiones del hemisferio norte podrían experimentar temperaturas invernales más frías este año, ya que los modelos meteorológicos apuntan a un posible cambio de El Niño a La Niña. Los modelos meteorológicos indican la probabilidad de formación de La Niña, que generalmente se asocia con un tiempo más frío y seco en gran parte del hemisferio norte durante el invierno. El Centro Europeo de Predicción Meteorológica a Medio Plazo prevé un invierno más frío en el noroeste y centro de Europa. Los dos últimos inviernos han sido excepcionalmente cálidos, lo que ha contribuido a un consumo de gas natural relativamente bajo en Europa, a un aumento de las existencias al final de la temporada y a un descenso de los precios del gas natural.

Aumento de la importación de GNL en Europa

Como en los dos inviernos anteriores, los países europeos seguirán aplicando medidas de conservación de gas natural e importando GNL para sustituir las importaciones de gas natural por gasoducto desde Rusia. Los países de la UE redujeron el consumo de gas natural en un 18% desde agosto de 2022 hasta marzo de 2023. En los primeros ocho meses de 2024, el consumo de gas natural de la UE disminuyó un 22% en relación con el consumo medio entre abril de 2017 y marzo de 2022.

Los países de la UE ampliaron la capacidad de importación de GNL en más de un tercio entre 2021 y 2024 y esperan más ampliaciones de la capacidad de regasificación este invierno. Estimamos que la capacidad de regasificación se ampliará en Alemania, Italia, Grecia y Polonia en un total de 3,5 Bcf/d para enero de 2025.

La posible expiración del contrato de tránsito de gas natural entre Rusia y Ucrania a finales de diciembre podría reducir los flujos de gas natural por gasoducto hacia Europa. Tras descender más de un 40% en 2022, las exportaciones por gasoducto de Rusia a la UE a través de la única ruta restante que transita por Ucrania se situaron sistemáticamente entre 1,2 Bcf/d y 1,4 Bcf/d de media en 2023-24. Las importaciones por gasoducto desde Noruega y el norte de África tienen un potencial de crecimiento limitado. Europa tendría que compensar la mayor pérdida de suministro ruso principalmente importando más GNL y recurriendo al gas natural almacenado.

La Red Europea de Gestores de Redes de Transporte de Gas (ENTSOG) estima en su Winter Supply Outlook 2024-25 que, sin el suministro ruso, Europa saldría de la temporada de calefacción invernal con un 40% de sus reservas llenas en un invierno normal. Si el invierno fuera frío, el almacenamiento sólo se llenaría en un 11%, suponiendo que los suministros de GNL se mantuvieran en niveles similares a los de los dos últimos inviernos, y en un 26%, suponiendo que los suministros de GNL fueran superiores a los de los dos inviernos anteriores.

Si en Europa hace más frío que en los dos inviernos anteriores y en Asia también, el equilibrio entre la oferta y la demanda se endurecerá, dado el escaso aumento de la oferta de GNL.

El consumo de GNL en Asia oriental, sobre todo en China, sigue siendo una de las principales incertidumbres de este invierno, con posibles repercusiones en el equilibrio entre la oferta y la demanda mundiales. El consumo de GNL en Japón -el segundo importador mundial- ha disminuido todos los inviernos de los últimos cuatro. El consumo de Japón cayó un 18%, o 2,7 Bcf/d, entre el invierno de 2020-21 y 2023-24. No esperamos una inversión de esta tendencia. Las importaciones de GNL en Corea del Sur -el tercer importador mundial de GNL- se han mantenido relativamente estables, variando entre 0,2 Bcf/d y 0,5 Bcf/d durante los últimos cuatro inviernos.

China -el mayor importador de GNL del mundo en 2023- importa GNL mediante contratos a largo plazo y acuerdos de mercado al contado. La capacidad de regasificación de China se ampliará en 2,8 Bcf/d este invierno, principalmente en el sur del país, que no se ve directamente afectado por los patrones de demanda invernal.

Este año, las importaciones chinas de GNL durante la baja demanda estacional de septiembre y octubre batieron récords mensuales históricos, lo que podría indicar una acumulación de reservas de GNL de cara al próximo invierno. China aumentó sus importaciones por gasoducto en 1,0 Bcf/d (15%) en enero-septiembre de 2024 en comparación con la media anual de 2023.

Este aumento provino principalmente de Rusia a través del gasoducto Power of Siberia 1, que sigue aumentando su producción hasta alcanzar los 3,7 Bcf/d en flujos de exportación en 2025. Si China experimenta un invierno más frío de lo normal, podría aumentar sustancialmente las importaciones de GNL, como fue el caso en el invierno de 2017-18, ajustando aún más el equilibrio mundial entre la oferta y la demanda. Si Europa también experimenta un invierno más frío, los compradores en Europa tendrían que competir por cargamentos de GNL al contado, lo que a su vez elevaría los precios en los centros de precios tanto europeos como asiáticos, especialmente si no es posible el cambio de combustible.

Encuentre la nota en: https://elperiodicodelaenergia.com/el-mercado-mundial-del-gas-natural-podria-experimentar-un-equilibrio-mas-ajustado-entre-oferta-y-demanda-este-invierno/