La demanda de paneles se ha disparado, impulsada por los objetivos climáticos de los gobiernos y la preocupación por la seguridad energética, mientras que las mejoras en la cadena de suministro han acelerado las instalaciones.

En muchos sentidos, el sector de la energía solar nunca ha estado mejor, ya que la carrera por frenar el calentamiento global ha llevado la demanda de paneles a un nivel récord.

Intente decírselo a los inversores de los mayores fabricantes de equipos solares del mundo.

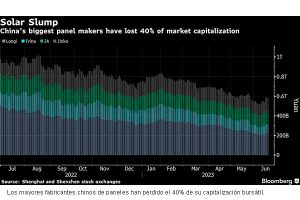

Las acciones se han desplomado porque la caída de los precios comprime los márgenes y las ampliaciones de fábricas hacen temer un exceso de capacidad, mientras los inversores se sienten atraídos por nuevos sectores como la inteligencia artificial. La capitalización bursátil combinada de los cuatro mayores fabricantes de paneles, todos ellos con sede en China, ha caído más de un 40% desde agosto.

“Es un sector que debería ir de maravilla, pero cada vez hay más empresas en apuros”, afirma Cosimo Ries, analista de la consultora Trivium China.

El desplome se produce después de una impresionante subida que hizo que Longi Green Energy Technology Co, el mayor fabricante de equipos solares del mundo, multiplicara por más de cinco el precio de sus acciones desde principios de 2020 hasta finales de 2021.

La demanda de paneles se ha disparado, impulsada por los objetivos climáticos de los gobiernos y la preocupación por la seguridad energética, mientras que las mejoras en la cadena de suministro han acelerado las instalaciones. El mundo va camino de alcanzar los 5.300 gigavatios de capacidad en 2030, aproximadamente el volumen de energía solar necesario en los escenarios en los que se cumplen los objetivos globales de energía neta cero, según informó BloombergNEF el mes pasado.

Pero eso no ha sido suficiente para mantener el impulso de las empresas solares. Longi Green ha bajado un 53% desde finales de julio de 2022. Trina Solar Co. ha perdido un 48% en ese mismo periodo, mientras que JA Solar Technology Co. y Jinko Solar Co. han bajado al menos un 22%.

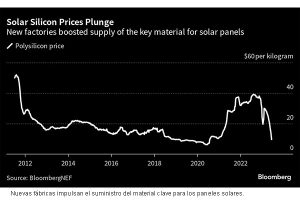

Las cosas empezaron a cambiar en la segunda mitad del año pasado. Nuevas fábricas entraron en funcionamiento para eliminar un cuello de botella en la producción de polisilicio, el material clave con el que se fabrican los paneles, lo que desencadenó un descenso de los precios en toda la cadena de suministro. Citigroup Inc. rebajó recientemente la calificación de Longi a “vender” por temor a que sus márgenes se reduzcan, ya que la oferta crece más rápido que la demanda.

Según Dennis Ip, analista de Daiwa Capital Markets, los flujos de fondos también están influyendo, ya que los inversores están tratando de desviar parte de su dinero del sector de las energías limpias hacia áreas como la inteligencia artificial.

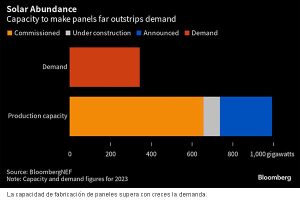

Los fabricantes están aumentando su capacidad de producción de equipos solares en toda la cadena de valor. Actualmente hay fábricas suficientes para producir 657 gigavatios de módulos solares al año, con otros 336 gigavatios anunciados o en construcción, según datos de BNEF. Se espera que el total de instalaciones este año ascienda a 344 gigavatios.

Longi dio recientemente la voz de alarma sobre el exceso de capacidad, afirmando que más de la mitad de los fabricantes chinos de energía solar podrían verse obligados a cerrar en los próximos dos o tres años si continúa la agresiva expansión actual de la capacidad de fabricación.

“Es imposible que el sector pueda seguir el ritmo de esta expansión de la capacidad”, afirma Ries, de Trivium. “Algún acontecimiento que tal vez no podamos prever podría inclinarlo todo e iniciar una nueva oleada de consolidación”.

No todos los fabricantes de energía solar languidecen. First Solar Inc, una empresa con sede en EE.UU. que produce mucho menos que sus competidores chinos pero que se espera que se beneficie de la Ley de Reducción de la Inflación de la administración Biden, ha visto cómo sus acciones se duplicaban con creces en el último año.

Pero el sector ya ha pasado antes por momentos de crisis. Suntech Power Holdings y Yingli Green Energy Holding Co. eran los mayores fabricantes de paneles del mundo en 2010 y 2012, respectivamente, según BNEF. Suntech se declaró posteriormente en quiebra, mientras que Yingli tuvo que entrar en reestructuración judicial.