Inversionistas presionaron a Pemex para mejorar su historial ambiental, social y de gobernanza (ASG); la paraestatal se comprometió a reducir emisiones en 50 por ciento para 2030 y lograr cero emisiones netas en 2050.

Jennifer Gorgoll estaba bajo presión. Gorgoll, gestora de cartera de Neuberger Berman Group LLC, había adquirido una importante posición en deuda emitida por Petróleos Mexicanos (Pemex), y había nerviosismo entre los ejecutivos de Neuberger.

El historial ambiental, social y de gobernanza (ASG) de Pemex se había deteriorado tanto (los accidentes fatales y los derrames tóxicos se acumulaban mientras las emisiones de metano iban en aumento) que a la firma de inversión le resultaba cada vez más difícil justificar ante sus clientes la tenencia de esos bonos. O Pemex se alineaba con los criterios ASG o probablemente tendrían que deshacerse de todos sus bonos.

Entonces Gorgoll, quien desde hace años ha sostenido una postura alcista con respecto a Pemex, reunió por Zoom a algunos de los principales funcionarios financieros de la petrolera estatal y, en el transcurso de una intensa conversación de 60 minutos, los presionó una y otra vez para que tomaran más en serio las cuestiones ASG. “Tenemos un gran volumen de bonos”, les dijo Gorgoll, “esta es una inversión muy importante para nosotros y llevamos mucho tiempo invirtiendo en Pemex, pero les dejamos claro que las acciones y las omisiones tienen consecuencias”.

Esas duras palabras fueron parte de una campaña de 18 meses por parte de los acreedores de Pemex (un amplio grupo que incluía desde firmas de Wall Street como JPMorgan Chase & Co. y BlackRock Inc. hasta boutiques de inversión) que al final suscitó que la petrolera presentara su primer Plan de Sostenibilidad en marzo, según personas allegadas que participaron en las conversaciones.

En ese documento de 67 páginas, Pemex se comprometió a reducir las emisiones en un 50 por ciento durante los próximos seis años y llegar a cero emisiones netas para 2050, un sorprendente giro para una empresa que durante mucho tiempo había ignorado las preocupaciones sobre los impactos negativos de sus operaciones petroleras para el medio ambiente.

Algunas de las acciones de los acreedores fueron coordinadas, pero, en una señal de la fuerza que ha ganado el movimiento ASG en el mundo de las finanzas, gran parte de la campaña fue una mezcla de esfuerzos de cabildeo que las empresas iniciaron por su cuenta.

Incluso si Pemex no cumple con todas sus promesas, como temen algunos inversionistas, su decisión de ceder a las exigencias ASG subraya cuán endeudada está la petrolera con los acreedores, que le han prestado un total de 102 mil millones de dólares, una cantidad mayor que la deuda contraída por cualquier otro productor de petróleo del mundo. Si Pemex quiere sobrevivir, necesitará que muchos de esos acreedores renueven sus bonos y préstamos. La empresa declinó hacer comentarios.

Apoyo financiero

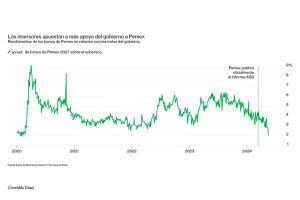

Las dudas sobre ese apoyo financiero continuo aumentaron el año pasado, cuando una serie de accidentes, incluida una explosión en una plataforma en julio que dejó dos muertos, hizo que los inversionistas temieran que el gobierno pudiera dejar de apoyar a Pemex, lo que desencadenó una venta masiva que disparó los rendimientos de sus bonos hasta un 12.5 por ciento.

“Pemex está a merced de los mercados crediticios si quiere nuevos fondos y refinanciamiento”, señaló Philip Fielding, codirector de mercados emergentes de MacKay Shields, boutique de inversión que posee bonos de Pemex. “Ha estado sufriendo una elevada carga fiscal y de intereses que ha hecho que registre un flujo de efectivo libre negativo”.

En su nivel máximo en 2020, los spreads o diferenciales de los bonos a corto plazo de Pemex cotizaban hasta 9 puntos porcentuales por encima de los bonos soberanos, lo que evidencia las preocupaciones de que la compañía dependía demasiado del apoyo del presidente Andrés Manuel López Obrador, quien la ha subsidiado con 1.37 billones de pesos (unos 80 mil millones de dólares) a través de inyecciones de efectivo y estímulos fiscales desde que asumió el cargo en 2018.

Sheinbaum y su apoyo a Pemex

El nerviosismo de los inversionistas ha disminuido en las últimas fechas. Los diferenciales del bono de Pemex con respecto al soberano se han reducido a su nivel más bajo en al menos un año, habida cuenta de que los inversionistas están confiando en que la candidata presidencial Claudia Sheinbaum seguirá apoyando a la petrolera. Sheinbaum, que lidera las encuestas electorales, ha planteado que Pemex refinancie bonos antes de grandes vencimientos en 2025. La Secretaría de Hacienda ha dicho que está evaluando distintas opciones para Pemex, pero esperará a coordinar la estrategia con la próxima presidencia entrante.

El rendimiento de los bonos ha sido superior a los de la deuda corporativa de los mercados emergentes. Mientras que los bonos corporativos de estos han tenido un rendimiento de alrededor del 7 por ciento en los últimos cinco años, los bonos de Pemex (muchos de ellos con cupones altos) han tenido un retorno de más del 23 por ciento, según datos de Bloomberg al 17 de mayo.

Esos retornos fueron un aliciente para Gorgoll de Neuberger. La gestora de 53 años comenzó a invertir en Pemex hace más de 20 años, incluso en colocaciones privadas y en bonos respaldados por cuentas por cobrar. “Era el favorito de las oportunidades de inversión. No nos cansamos de ese bono”, dice Gorgoll, cuya firma posee alrededor de 300 millones de dólares en deuda de Pemex tras reducir su posición en los últimos dos años.

Neuberger intensificó el cabildeo ASG en mayo de 2023, entregando a la empresa una lista completa de concesiones. Para sorpresa de Gorgoll, Pemex envió a las reuniones a altos funcionarios en materia de finanzas, operaciones y sustentabilidad, de hecho, el grupo estaba más nutrido que el de los representantes de Neuberger.

Los acreedores

Más de media docena de bancos también fueron parte del coro de acreedores que ejercían presión sobre Pemex, entre ellos HSBC Holdings Plc, Bank of America Corp., Citigroup Inc., Banco Bilbao Vizcaya Argentaria SA y BNP Paribas SA, según personas enteradas que pidieron el anonimato. HSBC, BofA, Citigroup, BBVA y BNP declinaron hacer comentarios, al igual que JPMorgan, BlackRock y la propia Pemex.

Los bancos con líneas de crédito abiertas necesitaban que Pemex tuviera un plan ASG creíble para refinanciar alrededor de 8 mil 300 millones de dólares de deuda. Otros administradores de fondos presionaron para que se hicieran mejoras básicas, como informes de sostenibilidad en inglés (no sólo en español) y la divulgación de objetivos de emisiones de manera destacada en el sitio web de Pemex, según las fuentes.

A finales del año 2022, la presión ejercida por los inversores —incluida la Emerging Markets Investors Alliance (EMIA)—, cuyos miembros tienen unos 13 billones de dólares en activos bajo gestión) se había vuelto tan intensa que Pemex creó su propio comité interno de sostenibilidad y, en el segundo trimestre de 2023, contrató a S&P Global Commodity Insights para que la ayudara a redactar un Plan de Sostenibilidad.

Un portavoz de la EMIA indicó que dicha organización facilitó el diálogo entre los tenedores de bonos y la petrolera y que no presionó a Pemex para que elaborara su plan ASG.

No todos están convencidos de este nuevo plan. “Es una batalla difícil para la petrolera, dados sus problemas anteriores de reputación. Puede que se requiera algo más que mejoras marginales en materia de sostenibilidad, por lo que Pemex seguirá estando excluida de carteras más estrictas”, expresó Sergey Goncharov, gerente de cartera y jefe de renta fija de Vontobel Asset Management Inc.

Eso puede cambiar si Sheinbaum gana las elecciones y cumple su promesa de revitalizar a Pemex con un nuevo enfoque en la energía limpia. Su plan limitaría la producción de petróleo a alrededor de 1.8 millones de barriles diarios (un aumento respecto a los 1.5 millones de barriles actuales) y al mismo tiempo ampliaría el alcance de Pemex para incluir tecnologías como la extracción de litio y la infraestructura para vehículos eléctricos.

Aun así, Gorgoll se despierta cada día mentalizada para leer noticias desfavorables, un riesgo que es inevitable ante los cambios de estrategia institucional, dice. Los controles trimestrales son fundamentales. “Es mover un barco; no se puede cambiar esto y mejorar la situación de un día para otro”, apunta. “Pero por primera vez en mucho tiempo, siento que aquí hay algo en lo que podemos trabajar”.

—Con la colaboración de Michael O’Boyle

Encuentre la nota en: https://www.elfinanciero.com.mx/bloomberg-businessweek/2024/05/29/por-que-pemex-sera-la-herencia-incomoda-para-el-proximo-gobierno/